Federico de’ Stefani (AD e Presidente): “Risultati migliori delle attese. Qualità, brand e reputazione hanno premiato i prodotti SIT anche in questa fase di mercato”

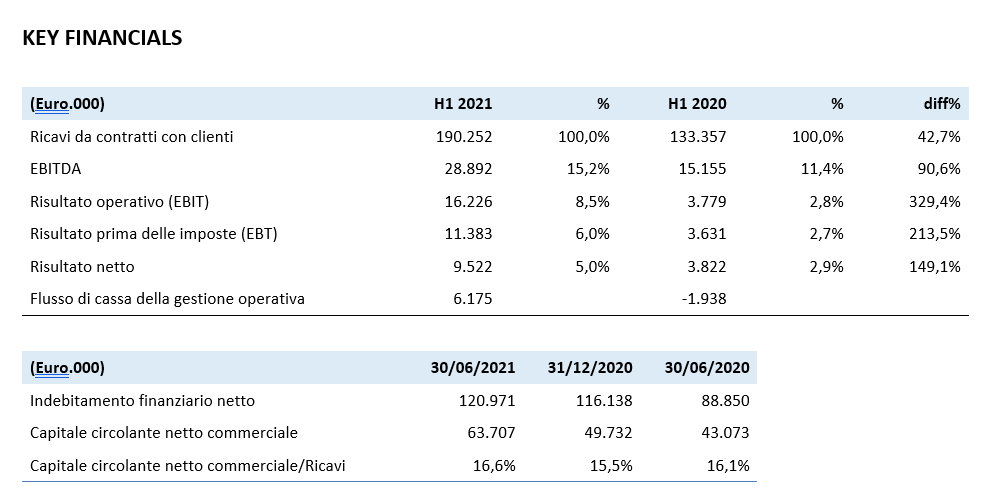

Nel primo semestre 2021 SIT ha conseguito:

- Ricavi consolidati pari a Euro 190,3 milioni (42,7% rispetto al primo semestre 2020, +34,8% a parità di perimetro);

- Vendite della Divisione Heating per Euro 144,7 milioni (+38,3% rispetto al primo semestre 2020);

- Vendite della Divisione Metering per Euro 43,2 milioni (+59,0% rispetto al primo semestre 2020), di cui vendite Smart Gas Metering per Euro 33,2 milioni e Water Metering per Euro 9,9 milioni;

- EBITDA consolidato pari a Euro 28,9 milioni (+90,6% rispetto al primo semestre 2020);

- Utile netto consolidato pari a Euro 9,5 milioni, 5,0% dei ricavi, contro Euro 3,8 milioni, 2,9% dei ricavi del primo semestre 2020;

- Cash flow operativo pari a Euro +6,2 milioni dopo investimenti per Euro 8,0 milioni;

- Posizione finanziaria netta al 30 giugno 2021 pari a Euro 121,0 milioni (era Euro 116,1 milioni a fine 2020).

Nel secondo trimestre 2021 i risultati sono:

- Ricavi consolidati pari a Euro 97,6 milioni (+62,8% rispetto al secondo trimestre 2020, +53,6% a parità di perimetro);

- Vendite della Divisione Metering per Euro 21,9 milioni (+103,0% rispetto al secondo trimestre 2020), di cui vendite Smart Gas Metering per Euro 16,8 milioni e Water Metering per Euro 5,1 milioni;

- EBITDA consolidato pari a Euro 13,8 milioni (121,6% rispetto al secondo trimestre 2020).

I principali trend del periodo:

- Nel primo semestre il mercato delle caldaie a gas nei principali paesi Europei è cresciuto del 47,6% rispetto al primo semestre[1] 2020, +25,2% rispetto allo stesso periodo 2019;

- La divisione Heating ha registrato vendite in crescita in tutte le aree geografiche, sostenute da incentivi al rinnovo degli apparecchi finali e dalla normalizzazione post-Covid della filiera;

- Vendite Smart Gas Metering per Euro 33,2 milioni (+55,5% rispetto al secondo trimestre 2020);

- Janz, società operante nel Water Metering, entrata a far parte del gruppo a partire dal 31.12.20, nel primo semestre 2021 realizza vendite in crescita rispetto allo stesso periodo del 2020;

- EBITDA del periodo pari a Euro 28,9 milioni, in crescita del 90,6% rispetto all’anno precedente per l’incremento di volumi, effetto netto sui prezzi e il contributo del Water Metering;

- Pagati dividendi per Euro 6,9 milioni come da delibera assembleare del 29 aprile 2021;

- Emesso prestito obbligazionario di importo pari a Euro 40 milioni con scadenza a 10 anni e cedola indicizzata a parametri ESG.

***

Padova, 23 settembre 2021

Il Consiglio di Amministrazione di SIT S.p.A. società quotata sul segmento MTA di Borsa Italiana, nella riunione odierna presieduta da Federico de’ Stefani, Presidente ed Amministratore Delegato di SIT, ha approvato i risultati consolidati del primo semestre 2021.

“I risultati approvati con la semestrale rispecchiano un trend migliore rispetto alle attese di inizio anno in particolare nell’Heating dove gli incentivi e la grande attenzione all’efficientamento energetico hanno trainato la domanda in tutte le aree geografiche. Qualità, brand e reputazione hanno premiato i prodotti SIT anche in questa fase favorevole di mercato” ha dichiarato il Presidente ed Amministratore Delegato Federico de’ Stefani. “In linea con i programmi l’integrazione di JANZ, la neo acquisita operante nel Water Metering – settore strategico per lo sviluppo del polo metering del Gruppo- che ha contributo positivamente alla performance della Divisione del semestre a fianco dello Smart Gas Metering su cui siamo focalizzati per lo sviluppo estero.”

[1] Fonte: EHI – European Heating Industry.

Andamento della gestione

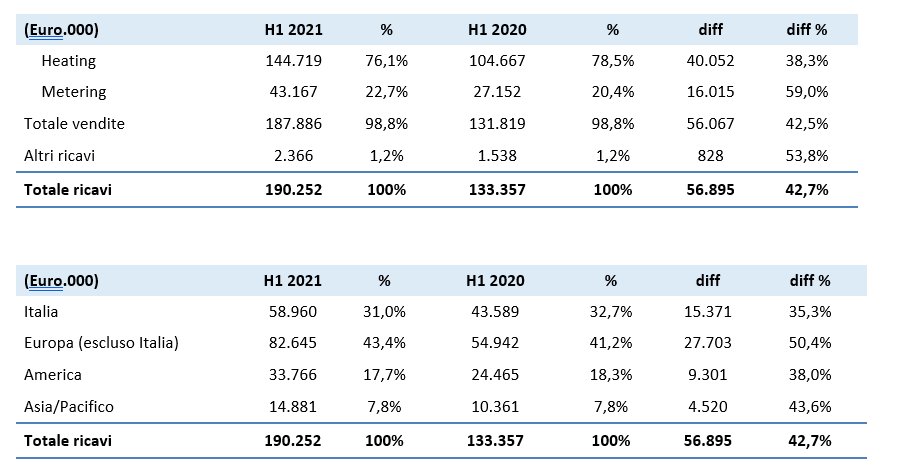

I ricavi consolidati del primo semestre 2021 sono pari a Euro 190,3 milioni con un incremento del 42,7% rispetto allo stesso periodo 2020 (Euro 133,4 milioni). I dati del 2021 comprendono le vendite di Janz, società portoghese operante nel Water Metering acquisita alla fine del 2020, che nel primo semestre 2021 ha realizzato vendite per Euro 9,9 milioni.

Le vendite della Divisione Heating nel primo semestre 2021 ammontano a 144,7 milioni di Euro, +38,3% rispetto ai 104,7 milioni di Euro dello stesso periodo 2020 (+41,0% a parità di cambi). Nel secondo trimestre le vendite caratteristiche della divisione hanno registrato un incremento del 53,7% attestandosi a 74,2 milioni contro 48,3 milioni di Euro dello stesso periodo 2020, riflettendo la forte domanda di mercato sostenuta dal positivo impatto degli incentivi.

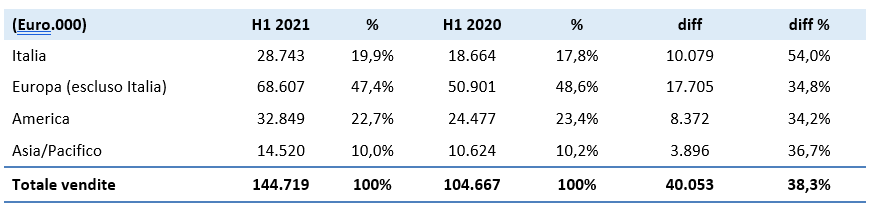

Nella tabella seguente sono riportate le vendite caratteristiche per area geografica della Divisione Heating:

Le vendite in Italia registrano un incremento pari al 54% rispetto al primo semestre 2020. Incidono la ripresa della domanda nel Central Heating sostenuta anche dagli incentivi; si segnalano l’incremento dei ventilatori (+4,6 milioni, +76,8%) e dei kit di fumisteria (+0,7 milioni, +95%) dedicati a mercati particolarmente colpiti dalla chiusura Covid nel 2020.

Per quanto attiene all’Europa il primo semestre 2021 realizza un incremento delle vendite del 34,8% rispetto allo stesso periodo dell’anno precedente attestandosi a Euro 68,6 milioni. Tutte le aree geografiche segnano un incremento rispetto al primo semestre 2020; in particolare la Turchia registra una crescita del 47,6% pari a +5,4 milioni, grazie alla ripresa della domanda nel Central Heating determinata dai clienti multinazionali localizzati in quel paese, mentre UK, con una crescita del 55,9% pari a +4,4 milioni, segna un rimbalzo rispetto all’andamento particolarmente negativo registrato nel primo semestre 2020. Continua il positivo andamento dei mercati dell’Europa centrale grazie all’introduzione di nuovi prodotti.

Le vendite in America registrano un incremento del 34,2% (+46,3% a cambi costanti) sia grazie alla crescita delle vendite per applicazioni Storage Water Heating (+11,2%) sia per il buon andamento dei caminetti (+65,1%) che hanno segnato una forte ripresa rispetto allo stesso periodo dell’anno scorso.

Le vendite dell’area Asia/Pacifico segnano un incremento del 36,7% attestandosi a Euro 14,5 milioni contro Euro 10,6 milioni del primo semestre 2020. Incrementi sono registrati in Cina (6,4% della divisione) con un +66,7% per la ripresa rispetto al periodo Covid e per il buon andamento del segmento Central Heating. Anche l’Australia registra un incremento di Euro 0,8 milioni pari a + 28,6%.

La Divisione Metering realizza nel primo semestre 2021 vendite per Euro 43,2 milioni (+59,0%) includendo le vendite Janz, pari nel periodo a Euro 9,9 milioni, società operante nel Water Metering acquisita a fine dicembre 2020. A parità di perimetro l’incremento è del 22,3%.

Per quanto attiene allo Smart Gas Metering, le vendite del primo semestre 2021 sono pari a Euro 33,2 milioni contro Euro 27,2 milioni dello stesso periodo 2020 (+22,3%). Nel primo semestre 2021 le vendite hanno riguardato per Euro 30,3 milioni contatori Residenziali (pari al 91,2% del totale) e per Euro 2,7 milioni contatori Commercial & Industrial.

Nel primo semestre 2021 le vendite all’estero sono pari a Euro 1,8 milioni (pari al 5% del totale) contro Euro 0,6 milioni del primo semestre 2020 (2% del totale).

Venendo alla divisione Water Metering, il nuovo settore di attività del Gruppo a seguito dell’acquisizione della società portoghese Janz realizzata a fine dicembre 2020, le vendite conseguite nel primo semestre 2021 sono pari a Euro 9,9 milioni. Tali vendite hanno riguardato per Euro 5,0 milioni contatori finiti e per Euro 4,3 milioni componenti.

A livello consolidato, il costo di acquisto delle materie prime e dei materiali di consumo, comprensivo delle variazioni delle rimanenze, è stato pari a Euro 95,9 milioni, con un’incidenza del 50,4% sui ricavi, rispetto al 51,2% registrato nel primo semestre 2020. I costi per servizi del primo semestre ammontano a Euro 23,7 milioni, rispetto ad Euro 17,6 milioni dello stesso periodo dell’anno precedente (rispettivamente pari a 12,4% e 13,2% dei ricavi). L’incremento dei costi riflette, oltre all’ampliamento del perimetro Janz per Euro 1,7 milioni, la ripresa della attività produttive rispetto alla generalizzata contrazione delle stesse durante il lockdown del primo semestre 2020, con un incremento dei costi di trasporto (Euro +1,7 milioni), lavorazioni esterne (Euro +1,5 milioni) e i costi del personale interinale (Euro +0,9 milioni).

Il costo del personale è pari a Euro 41,0 milioni con un’incidenza sui ricavi del 21,6% (era 23,6% nel primo semestre 2020) registrando un incremento complessivo di Euro 9,5 milioni. Si ricorda che nel primo semestre dell’esercizio 2020 il Gruppo aveva beneficiato di contributi e agevolazioni per affrontare la pandemia Covid-19 durante il periodo di lockdown oltre a non aver stanziato il costo per MBO. Nel corso del primo semestre dell’esercizio 2021 si rileva inoltre un maggior ricorso alla somministrazione del lavoro a termine (Euro +1,7 milioni) a fronte della ripartenza delle attività produttive.

Gli ammortamenti e svalutazioni, pari Euro 12,7 milioni, sono in aumento rispetto all’esercizio precedente (Euro 11,6 milioni) sia per effetto dell’incremento dei nuovi investimenti effettuati nell’esercizio precedente, sia per l’allocazione ad assets intangibili fatta sul maggior valore pagato per l’acquisizione di Janz.

La voce accantonamento per rischi ammonta a Euro 0,3 milioni, sostanzialmente in linea con lo stesso periodo dell’esercizio precedente. Gli altri oneri e proventi sono pari a Euro 0,4 milioni, in linea con il primo semestre dell’esercizio precedente.

L’EBITDA è pari a Euro 28,9 milioni, in aumento del 90,6% rispetto allo stesso periodo dell’esercizio precedente (pari a Euro 15,5 milioni), beneficiando oltre che dell’incremento significativo dei volumi produttivi anche del contributo del Water Metering.

Il risultato operativo (EBIT) di Gruppo passa così da Euro 3,8 milioni del primo semestre 2020 a Euro 16,2 milioni del primo semestre 2021, con un’incidenza sui ricavi che passa dal 2,8% al 8,5%.

Gli oneri finanziari del primo semestre 2021 ammontano ad Euro 5,0 milioni in aumento rispetto allo stesso periodo del 2020 per Euro 3,2 milioni. Tale incremento è dovuto a poste non ricorrenti di variazione di fair value di mercato dei Warrant SIT e al valore dei derivati di copertura estinti in occasione del rimborso anticipato del finanziamento bancario avvenuto ad agosto.

Gli oneri finanziari netti adjusted, al netto delle citate componenti non ricorrenti, nel primo semestre 2021 ammontano a Euro 2,1 milioni, rispetto ad Euro 1,7 milioni dello stesso periodo dell’esercizio precedente.

Le imposte di periodo ammontano a Euro 1,9 milioni al netto di un provento non ricorrente, pari a Euro 1,7 milioni, relativo all’accordo con l’Agenzia delle Entrate sul calcolo del contributo economico dei beni immateriali (c.d. regime opzionale del Patent Box).

L’utile netto del periodo è pari a Euro 9,5 milioni (5,0% dei ricavi) contro Euro 3,8 milioni (2,9%) dello stesso periodo del 2020.

L’utile netto adjusted, al netto degli effetti non ricorrenti sopra descritti, è pari ad Euro 10,5 milioni (5,5% dei ricavi) contro Euro 3,6 milioni (2,7%) dello stesso periodo dell’esercizio 2020.

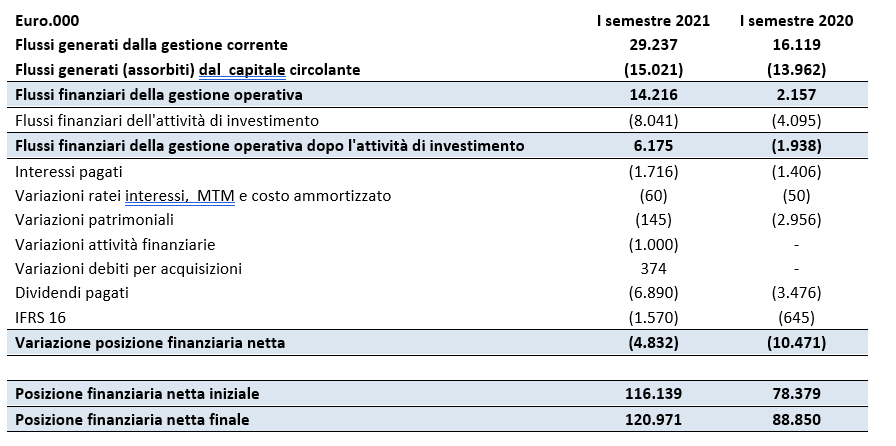

Andamento finanziario

Al 30 giugno 2021 l’indebitamento finanziario netto è pari a Euro 121,0 milioni contro Euro 88,9 milioni al 30 giugno 2020 con un incremento di Euro 32,1 milioni, comprensivi degli effetti dell’acquisizione di Janz, società portoghese operante nel Water Metering, acquisita nel dicembre 2020.

L’evoluzione della posizione finanziaria netta è riportata nella tabella seguente:

Nel primo semestre 2021 i flussi di cassa della gestione corrente sono pari a Euro 29,2 milioni contro Euro 16,1 milioni del primo semestre 2020, incremento dovuto al miglioramento dell’EBITDA registrato tra i due periodi.

I flussi assorbiti dai movimenti di capitale circolante nel corso del primo semestre 2021 sono pari a Euro 15,0 milioni di cui circa Euro 13,8 milioni dovuti al capitale circolante commerciale. L’andamento del magazzino registra un incremento di Euro 10,7 milioni in linea con la stagionalità del business Heating, in preparazione dell’alta stagione. Per quanto attiene a crediti e debiti commerciali, si registrano rispettivamente un assorbimento di capitale per Euro 7,9 milioni e un rilascio di Euro 4,8 milioni, coerentemente con l’incremento dei volumi di attività registrati nel corso del semestre.

Gli investimenti ordinari effettuati per cassa nel primo semestre 2021 sono pari a Euro 8,0 milioni contro Euro 4,1 milioni dello stesso periodo 2020, valore questo ultimo dimensionato dai ritardi legati al Covid.

Risulta pertanto che i flussi di cassa operativi dopo l’attività di investimento sono positivi per Euro 6,2 milioni contro un assorbimento di Euro 1,9 milioni del primo semestre 2020.

Tra i flussi della gestione finanziaria si segnalano nel periodo interessi per Euro 1,8 milioni e dividendi per Euro 6,9 milioni; mentre l’impatto dell’IFRS 16 è di Euro 1,6 milioni.

La posizione finanziaria netta al 30 giugno 2021 risulta pari Euro 121 milioni registrando un incremento di Euro 4,8 milioni rispetto al 31 dicembre 2020 pari a Euro 116,1 milioni.

Fatti di rilievo avvenuti dopo la chiusura del periodo

In piena coerenza con il percorso di Sostenibilità intrapreso, nel corso del mese di luglio, SIT ha adottato una Governance dedicata a delineare la strategia ed il percorso ESG del Gruppo, nell’ottica di perseguire il “successo sostenibile” – secondo quanto previsto dal Codice di Corporate Governance per le società quotate sul Mercato Telematico Azionario (“MTA”).

A tal fine, in data 26 Luglio, il C.d.A di SIT S.p.A. ha deliberato la nomina della Consigliera Chiara de Stefani quale Corporate Sustainability Director, attribuendole opportune deleghe al fine di coordinare il Piano di Sostenibilità del Gruppo, le relative politiche e obiettivi di miglioramento, oltre a promuovere l’engagement e la comunicazione verso gli stakeholder.

Il 6 agosto 2021 SIT ha finalizzato con un pool di banche un contratto di finanziamento di Euro 90 milioni della durata di 5 anni amortizing con l’obiettivo di rifinanziare l’indebitamento bancario in essere e soddisfare l’ordinario fabbisogno finanziario del Gruppo. Il finanziamento, non garantito, prevede un tasso di interesse indicizzato ad un rating di sostenibilità (“ESG”) emesso dall’agenzia internazionale EcoVadis.

Il 31 agosto2021 la controllata SIT Manufacturing N.A.S.A. de C.V. con sede in Messico, ha finalizzato l’operazione sottoscritta in luglio con la società statunitense Emerson Electric Co. relativa all’acquisizione della linea di prodotto delle valvole elettroniche per gli scaldabagni ad accumulo a gas (linea di prodotto NGA), segmento di mercato che negli Stati Uniti ha una dimensione molto rilevante (circa il 73% del mercato nel 2020), ed è previsto in crescita nei prossimi anni. L’acquisizione consente l’ampliamento dell’attuale portafoglio prodotti nel mercato dei componenti per scaldabagni ad accumulo dove SIT è già presente con la valvola meccanica. L’operazione si inserisce, quindi, in un percorso di rafforzamento del posizionamento competitivo e della quota di mercato di SIT.

Evoluzione prevedibile della gestione

A livello consolidato il Gruppo prevede di realizzare nel secondo semestre 2021 vendite per un valore sostanzialmente in linea con il primo semestre 2021 raggiungendo una crescita anno su anno tra il 15 e 20%.

Anche le dinamiche delle vendite delle due Divisioni sono in linea con le stime di crescita annua consolidata.

La Divisione Heating è attesa realizzare anche nel secondo semestre una crescita delle vendite sostenuta dagli incentivi di settore mentre la Divisione Metering risente del positivo contributo del Water Metering per il quale si prevedono vendite annue in linea con quanto comunicato in sede di acquisizione.

Per quanto attiene al Smart Gas Metering, al momento, le previsioni di vendite estere sono stimate tra il 5 e 10% del totale divisionale.

L’EBITDA consolidato dell’anno è atteso in crescita, con margine previsto sostanzialmente in linea rispetto all’anno precedente tenendo in considerazione l’impatto nel secondo semestre dell’aumento delle materie prime e dell’effetto annuale dei costi di sviluppo e di struttura a sostegno della crescita.

La posizione finanziaria netta di gruppo è attesa in netto miglioramento rispetto al 30 giugno 2021 considerando l’impatto dell’acquisizione NGA in Messico, gli investimenti nello start up del plant in Tunisia e l’avanzamento nella costruzione dei nuovi laboratori di R&S.

Le ipotesi comprese nelle stime considerano uno scenario macroeconomico non condizionato da eventi imprevedibili. Qualora la situazione economica dovesse subire invece significative variazioni, i valori consuntivi potrebbero discostarsi dai dati previsionali.

***

Dichiarazione del dirigente preposto alla redazione dei documenti contabili e societari

Il dirigente preposto alla redazione dei documenti contabili societari, dott. Paul Fogolin, dichiara, ai sensi del comma 2 dell’articolo 154-bis del Testo Unico della Finanza, che l’informativa contabile contenuta nel presente comunicato corrisponde alle risultanze documentali, ai libri ed alle scritture contabili.